Introdução

No competitivo mercado de provedores de internet, a gestão financeira eficiente é fundamental para a sustentabilidade e o crescimento das empresas. A inadimplência, ou o não pagamento das faturas pelos clientes, é um problema recorrente que pode impactar severamente a saúde financeira dessas empresas. Este artigo explora como calcular o índice de inadimplência e estratégias para mitigá-lo, garantindo a estabilidade e a continuidade das operações.

1. A Importância de Monitorar a Inadimplência

1.1 Sensibilidade à Inadimplência

Provedoras de internet são especialmente sensíveis à inadimplência. Números altos de inadimplentes podem passar despercebidos pelos gestores, resultando em uma resposta inadequada ao problema. A falta de monitoramento contínuo pode levar a empresa a um cenário debilitado, com risco de fechamento.

1.2 Previsibilidade Financeira

Manter um fluxo de caixa positivo é crucial para a saúde financeira de uma empresa. A previsibilidade financeira permite que os gestores planejem melhorias, a compra de materiais, o pagamento de salários, e outras despesas operacionais. Uma taxa de inadimplência alta pode comprometer essa previsibilidade, colocando em risco a operação da empresa.

1.3 Impacto da Inadimplência Alta

Uma taxa de inadimplência acima de 10% é um grande risco para a saúde financeira de qualquer provedora de internet. Mesmo taxas superiores a 5% já representam dificuldades, pois a empresa precisa preencher as lacunas deixadas pelos pagamentos em atraso, assumindo riscos financeiros adicionais.

2. Como Calcular a Inadimplência

2.1 Definição de Taxa de Inadimplência

A taxa de inadimplência se refere ao percentual de operações financeiras que estão com atrasos superiores a 90 dias em relação ao saldo total. Esse cálculo é fundamental para avaliar a extensão do problema e tomar as medidas necessárias.

2.2 Fórmula de Cálculo

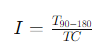

Para o cálculo da inadimplência, consideramos a seguinte fórmula:

Em que:

- I: Taxa de Inadimplência

- T90-180: Total de débitos pendentes com 90 a 180 dias de atraso

- TC: Total cobrado durante o mesmo período

2.3 Exemplo de Cálculo

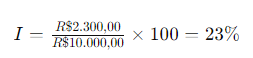

Para exemplificar, vamos supor que uma empresa está apurando o índice de inadimplência entre os meses de fevereiro a março.

- Período de Referência: Fevereiro a Março

- Valores:

- TC = R$ 10.000,00

- T90-180 = R$ 2.300,00

Ao aplicarmos a fórmula, temos o seguinte cálculo:

Portanto, para essa empresa, temos o índice de inadimplência de 23%.

3. Perigos da Inadimplência

3.1 Desestruturação do Planejamento Financeiro

O planejamento financeiro é o primeiro a ser impactado pela inadimplência. A falta de controle sobre a entrada e saída de recursos pode prejudicar o investimento e a continuidade das operações.

3.2 Falta de Recursos

Altas taxas de inadimplência podem exigir o redirecionamento de capital de um projeto para outro, até que os fundos se esgotem, afetando a viabilidade financeira da empresa.

3.3 Atraso no Pagamento de Fornecedores

Mesmo com clientes inadimplentes, os provedores de internet devem manter os pagamentos aos fornecedores em dia. A falta de recursos pode levar a atrasos, resultando em juros, multas, e comprometendo a credibilidade da empresa.

4. Redução da Inadimplência

4.1 Monitoramento Mensal

Relatórios mensais são essenciais para acompanhar a saúde financeira da empresa. Eles permitem identificar os motivos dos atrasos e tomar medidas para reduzir a inadimplência.

4.2 Formas de Pagamento Eficientes

Oferecer métodos de pagamento que atendam às preferências dos clientes pode motivá-los a manter os pagamentos em dia. Métodos como cartão de crédito e boleto bancário podem facilitar o pagamento e reduzir a inadimplência.

4.3 Implementação de Sistemas de Cobrança

Utilizar sistemas de gestão para a cobrança de mensalidades pode oferecer mais previsibilidade e comodidade para o cliente e a empresa. Sistemas que permitem a cobrança via cartão de crédito e boleto bancário, com lembretes automáticos, podem melhorar a taxa de pagamento em dia.

4.4 Relacionamento com o Cliente

Manter um bom aos clientes, de forma cordial e profissional evita o desgaste no relacionamento. Um cliente que sempre paga em dia enfrentar um problema e for tratado de forma inadequada, sem resolutividade, pode se tornar um cliente inadimplente e até mesmo, migrar para outro provedor.

5. Custo de Aquisição de Clientes (CAC)

5.1 Importância do CAC

Uma das principais dificuldades enfrentadas pelos provedores de internet é o alto custo de aquisição de clientes (CAC). Isso ocorre devido à necessidade dos provedores de investir significativamente em departamentos de vendas, campanhas publicitárias, mão de obra para a instalação e manutenção dos equipamentos e até mesmo nos próprios equipamentos.

5.2 Comparação com o Valor Vitalício do Cliente (LTV)

Quando comparamos esse investimento inicial com o valor vitalício do cliente (LTV), que é a receita total que um cliente gera durante o tempo que permanece com a empresa, percebemos que os clientes que contrataram planos mais baratos podem levar até um ano ou mais para que o custo investido inicialmente seja recuperado. Por isso, há necessidade de implantar contratos com fidelização.

5.3 Estratégias para Reduzir o CAC

Para minimizar os efeitos do alto CAC, é essencial implementar estratégias de marketing eficientes, oferecer um bom atendimento ao cliente e garantir a satisfação para reduzir o churn. Além disso, a fidelização dos clientes através de contratos pode ajudar a garantir a recuperação do investimento inicial.

Conclusão

O monitoramento e a gestão eficaz da inadimplência são cruciais para a sustentabilidade financeira das provedoras de internet. Implementar estratégias de cálculo e redução da inadimplência, bem como oferecer formas de pagamento eficientes, pode ajudar a manter a empresa saudável e em crescimento. Além disso, entender e gerenciar o Custo de Aquisição de Clientes (CAC) é vital para garantir que os investimentos feitos na captação de novos clientes sejam recuperados de maneira eficaz e sustentável.